このような悩みを解決できる記事になっています。

実際に私もこの方法を実践することで、100万円以上の節税を達成できました。

この記事でご紹介する「個人事業主でが利用できる制度」を実践すれば、あなたも税金の支払いを抑えることができます。

記事の前半では『個人vs個人事業主』を、後半では『法人vs個人事業主』を解説するので、最後まで読んでくださいネ!

お気軽にご相談ください。

Contents

「個人」「個人事業主」「法人」について

・個人

この記事においては、不動産賃貸業が事業規模に達していない方を「個人」と表現します。

事業規模とは?

・貸家→5棟以上

・アパート→10室以上

上記がよく使われる事業規模の目安です。詳しくは税理士や不動産会社にお尋ねください。

「個人」は貸家一件のみ所有など、不動産投資を始めたてのイメージです。

・個人事業主

不動産賃貸業が事業規模に達しており、開業届を提出すると「個人事業主」になります。

事業規模でも、開業届を出して「個人事業主」になる義務はありません。

しかし個人事業主になることで、税制の優遇や補助金の申請などのメリットを受けることができるので、開業することをおすすめします。

・法人

「法人」を設立して、不動産を所有させることも可能です。

法人は「個人」や「個人事業主」とは違う税制になっており、規模が大きくなるほど法人化した方がお得です。

法人と個人事業主の比較はこちら

個人vs個人事業主

個人事業主は個人に比べ、様々な優遇を受けることができます。

そのため事業規模に達した場合は、開業届を出して個人事業主になることをおすすめします。

| 個人 | 個人事業主 | |

|---|---|---|

| 青色申告控除額 | ✕10万円 | 〇65万円 |

| 小規模共済の加入 | ✕2年目 | 〇初年度 |

| 補助金・助成金 | ✕なし | 〇あり |

| 屋号付き口座・クレカ | ✕なし | 〇あり |

| 個人事業税 | 〇なし | ✕あり |

| 開業の手間 | 〇なし | ✕あり |

・個人事業主のメリット

1:青色申告控除額

個人事業主は、青色申告申請の手続きを行うと「青色申告65万円特別控除」を受けることができます。

「個人」の場合は10万円しか控除が受けられないため、55万円分お得です。

65万円の特別控除を受けるためには、「事業的規模であること」「複式簿記での記帳」「貸借対照表と損益計算書の添付」などの要件をクリアする必要があります。

2:小規模共済の加入

個人事業主の場合は、初年度から小規模共済に加入することができます。

小規模共済とは?

年間84万円を上限に、全額を所得控除をしながら退職金を積み立てられる制度

個人でも2年目からは加入できますが、初年度に加入するには開業届の写しが必要です。

加入が早いほどお得な制度なので、最初から加入できるのはメリットです。

3:補助金・助成金

個人事業主にしか受けられない補助金・助成金もあります。

一例をあげると、「ITの導入」「地域経済の活性化」などによって補助金・助成金が給付されます。

4:屋号付きの口座・クレカが作れる

屋号付きの口座・クレカは個人事業主でしか作れません。

メリットは、金融機関からの信頼を得ることができる点や物件ごとに口座を分けることができる点があります。

・個人のメリット

1:個人事業税

個人事業主は、所得税の他に「個人事業税」の納付が必要ですが、個人は必要ありません。

個人事業税=(所得金額 – 事業主控除290万円) ×5%

仮に所得が700万円だとすると、2万円程度税金を払う必要があります。

2:開業の手間

個人事業主になるためには、「開業届」を税務署に提出する必要があります。

・どっちがおすすめ?

個人事業主をおすすめします。

開業の手間や、個人事業税というデメリットはあるものの、それを上回るメリットが個人事業主にはあります。

事業的規模なのに「個人」の方は、今すぐ「個人事業主」になりましょう!

※よくある間違い

個人事業主のメリットとして、「経費の範囲」や「配偶者への給与」「繰り越し控除」などを記載しているサイトがありますが、それは誤りです。

上記の3点のメリットは、「個人」が青色申告を選択した際にも受けることができます。

青色申告に関する「個人」と「個人事業主」の違いは、控除額のみなので、注意しましょう。

「個人事業主」にならないのは勿体ないです・・!

法人vs個人事業主

法人と個人事業主はどちらもメリット・デメリットがあります。

所得が900万円~1,000万円以上なら法人、それ以下なら個人事業主がおすすめです。

・個人事業主のメリット

1:小規模であれば税率が低い

個人事業主の場合は、「所得税率」が適用されます。

目安としては、900万円以下の場合は個人の方がお得です。

| 課税所得金額 | 所得税率 |

|---|---|

| 1,000円円~1,949,000円 | 5% |

| 1,950,000円~3,299,000円 | 10% |

| 3,300,000円~6,949,000円 | 20% |

| 6,950,000円~8,999,000円 | 23% |

| 9,000,000円~17,999,000円 | 33% |

| 18,000,000円~39,999,000円 | 40% |

| 40,000,000円~ | 45% |

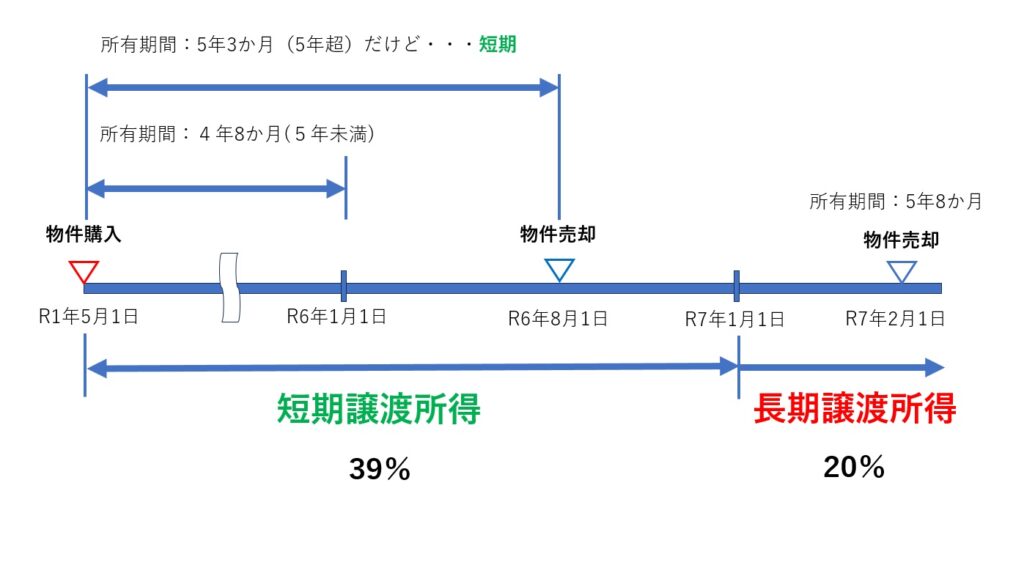

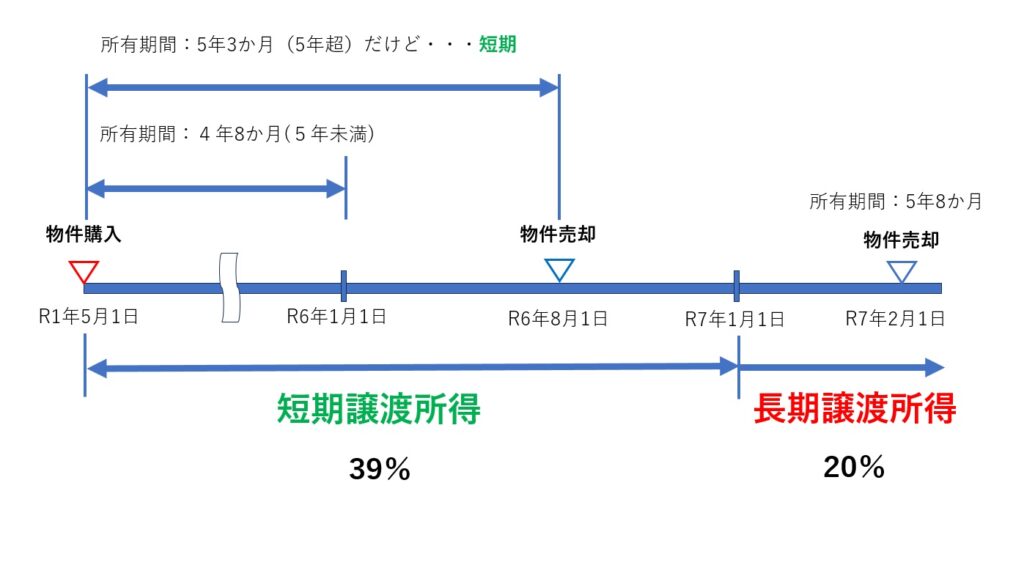

2:保有5年以上で売却税率が低い

個人事業主の不動産売却益にかかる税率は、保有期間が5年未満で39%、5年以上の場合は20%です。

法人は保有期間に関わらず23.2%なので、5年以上保有する場合は個人事業主の方が税率は低くなります。

この場合の5年は、物件購入年の翌年の1月1日から数え始めることに注意が必要です。

3:給与の節税ができる

個人事業主は給与収入と不動産投資の赤字を相殺できます。

例えば本業で1,000万円の黒字、不動産で600万円の赤字の場合、あなたの所得は400万円まで下がります。

それだけで250万円程度節税できていますね。

| 課税所得金額 | 所得税率 |

|---|---|

| 1,000円円~1,949,000円 | 5% |

| 1,950,000円~3,299,000円 | 10% |

| 3,300,000円~6,949,000円 | 20% |

| 6,950,000円~8,999,000円 | 23% |

| 9,000,000円~17,999,000円 | 33% |

| 18,000,000円~39,999,000円 | 40% |

| 40,000,000円~ | 45% |

法人は法人内でしか相殺できません。

給与収入が高い方は、個人事業主での投資をおすすめします。

4:開業の手間・法人設立費用がない

個人事業主の場合は、法人設立の申請の手間や、法人設立の費用が必要ありません。

合同会社は10万円、株式会社は25万円程度の設立費用がかかります。

5:維持費がかからない

個人事業主の場合は、所得が0であれば無税になることがあります。

法人の場合は「法人住民税」を最低でも年間7万円程度払う必要があります。

・法人のメリット

1:大規模になるほど税率が安い

所得が900万円を超えてくると、法人税の方が税率が低くなります。

所得が大きくなるほど所得税率は高くなるので、一律で23.2%の法人税が有利になります。

| 課税所得金額 | 所得税率 |

|---|---|

| 1,000円円~1,949,000円 | 5% |

| 1,950,000円~3,299,000円 | 10% |

| 3,300,000円~6,949,000円 | 20% |

| 6,950,000円~8,999,000円 | 23% |

| 9,000,000円~17,999,000円 | 33% |

| 18,000,000円~39,999,000円 | 40% |

| 40,000,000円~ | 45% |

2:保有5年未満で売却税率が安い

5年未満の保有だと、法人の方が売却益にかかる税金が安くなります。

個人事業主だと39%ですが、法人は年数に関わらずに一律23.2%の法人税率が適用されます。

個人事業主だと、不動産売却益は他の所得と損益通算できない点も大きなデメリットです。

3:融資が受けやすい

法人は黒字かつ、自己資本比率が高い場合は融資が受けやすいです。

個人事業主は個人の収入と資産の影響を大きく受けるため、1棟目で失敗してしまうと次の融資は厳しくなります。

4:役員報酬が支払える

法人は投資を経て得た利益を「役員報酬」として払うことができます。

法人に残すか、自分に払うかの選択ができるのは法人の強みです。

5:退職金など独自の制度が受けられる

法人は退職金制度などの独自の制度が利用できます。

退職金制度は節税メリットが大きいので、法人を設立している場合は活用しましょう。

・どっちがおすすめ

お金だけを見れば上記のようになりますが、私は早い段階での法人化をおすすめしています。

理由は法人化してすぐに全ての優遇が使えるわけではありませんし、お得に法人を使いこなすのにも経験が必要です。

そのため、法人化を迷うくらいの規模になったら、法人化してしまっても良いと思います。

いざお得な制度を使いたい所得金額になった時に備えて、準備を進めておきましょう!

まとめ

今回は「個人」「個人事業主」「法人」の比較をしました。

最後に重要なポイントをおさらいしましょう!

「個人」→「個人事業主」で100万円以上は余裕で得をします。

あなたに有利な制度を上手に使いこなしましょう!

私は個人・法人の両方で不動産を所有して、それぞれのメリットを享受しています

お気軽にご相談ください。